Hướng dẫn hạch toán chi phí thuế thu nhập doanh nghiệp TK 821

1. Tài khoản kế toán sử dụng để hạch toán chi phí thuế TNDN:

1.1. Tài khoản 8211 – Chi phí thuế thu nhập doanh nghiệp hiện hành

Bên Nợ:

– Thuế thu nhập doanh nghiệp phải nộp tính vào chi phí thuế thu nhập doanh nghiệp hiện hành phát sinh trong năm;

– Thuế thu nhập doanh nghiệp của các năm trước phải nộp bổ sung do phát hiện sai sót không trọng yếu của các năm trước được ghi tăng chi phí thuế thu nhập doanh nghiệp hiện hành của năm hiện tại.

Bên Có:

– Số thuế thu nhập doanh nghiệp hiện hành thực tế phải nộp trong năm nhỏ hơn số thuế thu nhập doanh nghiệp tạm phải nộp được giảm trừ vào chi phí thuế thu nhập doanh nghiệp hiện hành đã ghi nhận trong năm;

– Số thuế thu nhập doanh nghiệp phải nộp được ghi giảm do phát hiện sai sót không trọng yếu của các năm trước được ghi giảm chi phí thuế thu nhập doanh nghiệp hiện hành trong năm hiện tại;

– Kết chuyển chi phí thuế thu nhập doanh nghiệp hiện hành vào bên Nợ tài khoản 911 – “Xác định kết quả kinh doanh”.

1.2. Tài khoản 8211 – “Chi phí thuế thu nhập doanh nghiệp hiện hành” không có số dư cuối kỳ.

2. Một số nghiệp vụ kinh tế phát sinh chủ yếu

1. Xác định thuế thu nhập doanh nghiệp

Hàng quý, khi xác định thuế thu nhập doanh nghiệp tạm phải nộp theo quy định của Luật thuế thu nhập doanh nghiệp, kế toán phản ánh số thuế thu nhập doanh nghiệp hiện hành tạm phải nộp vào ngân sách Nhà nước vào chi phí thuế thu nhập doanh nghiệp hiện hành, ghi:

Nợ TK 8211- Chi phí thuế thu nhập doanh nghiệp hiện hành

Có TK 3334 – Thuế thu nhập doanh nghiệp.

2. Khi nộp thuế thu nhập doanh nghiệp vào NSNN, ghi:

Nợ TK 3334 – Thuế thu nhập doanh nghiệp

Có TK 111, 112,…

3. Số thuế thu nhập doanh nghiệp tạm phải nộp

Cuối năm tài chính, căn cứ vào số thuế thu nhập doanh nghiệp thực tế phải nộp theo tờ khai quyết toán thuế hoặc số thuế do cơ quan thuế thông báo phải nộp:

+ Nếu số thuế thu nhập doanh nghiệp thực tế phải nộp trong năm lớn hơn số thuế thu nhập doanh nghiệp tạm phải nộp, kế toán phản ánh bổ sung số thuế thu nhập doanh nghiệp hiện hành còn phải nộp, ghi:

Nợ TK 8211- Chi phí thuế thu nhập doanh nghiệp hiện hành

Có TK 3334 – Thuế thu nhập doanh nghiệp.

+ Nếu số thuế thu nhập doanh nghiệp thực tế phải nộp trong năm nhỏ hơn số thuế thu nhập doanh nghiệp tạm phải nộp, kế toán ghi giảm chi phí thuế thu nhập doanh nghiệp hiện hành, ghi:

Nợ TK 3334 – Thuế thu nhập doanh nghiệp

Có TK 8211- Chi phí thuế thu nhập doanh nghiệp hiện hành.

4. Hạch toán tăng (hoặc giảm) số thuế thu nhập doanh nghiệp phải nộp

Trường hợp phát hiện sai sót không trọng yếu của các năm trước liên quan đến thuế thu nhập doanh nghiệp phải nộp của các năm trước, doanh nghiệp được hạch toán tăng (hoặc giảm) số thuế thu nhập doanh nghiệp phải nộp của các năm trước vào chi phí thuế thu nhập hiện hành của năm phát hiện sai sót.

+ Trường hợp thuế thu nhập doanh nghiệp hiện hành của các năm trước phải nộp bổ sung do phát hiện sai sót không trọng yếu của các năm trước được ghi tăng chi phí thuế thu nhập doanh nghiệp hiện hành của năm hiện tại, ghi:

Nợ TK 8211 – Chi phí thuế thu nhập doanh nghiệp hiện hành

Có TK 3334 – Thuế thu nhập doanh nghiệp.

+ Trường hợp số thuế thu nhập doanh nghiệp phải nộp được ghi giảm do phát hiện sai sót không trọng yếu của các năm trước được ghi giảm chi phí thuế thu nhập doanh nghiệp hiện hành trong năm hiện tại, ghi:

Nợ TK 3334 – Thuế thu nhập doanh nghiệp

Có TK 8211 – Chi phí thuế thu nhập doanh nghiệp hiện hành.

5) Cuối kỳ kế toán, kết chuyển chi phí thuế thu nhập hiện hành, ghi:

+ Nếu TK 8211 có số phát sinh Nợ lớn hơn số phát sinh Có thì số chênh lệch, ghi:

Nợ TK 911 – Xác định kết quả kinh doanh

Có TK 8211- Chi phí thuế thu nhập doanh nghiệp hiện hành.

+ Nếu TK 8211 có số phát sinh Nợ nhỏ hơn số phát sinh Có thì số chênh lệch, ghi:

Nợ TK 8211- Chi phí thuế thu nhập doanh nghiệp hiện hành

Có TK 911 – Xác định kết quả kinh doanh.

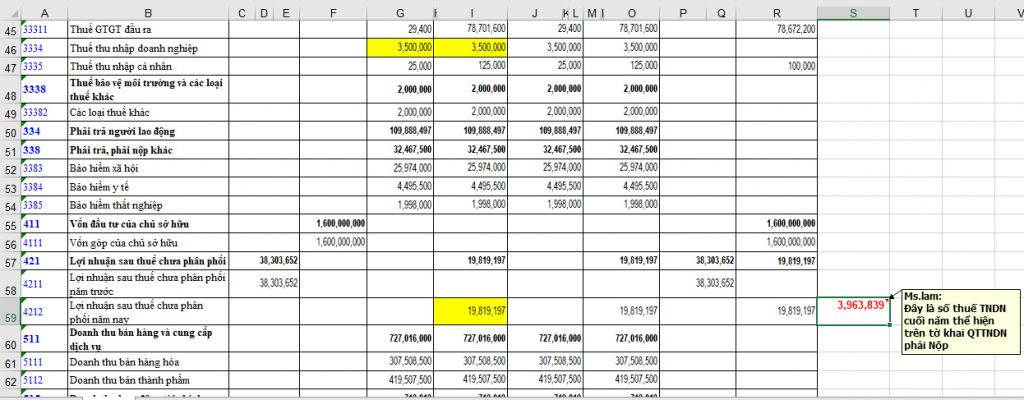

Ví dụ cụ thể: Căn cứ trên báo cáo tài chính có số liệu như bảng CĐTK sau:

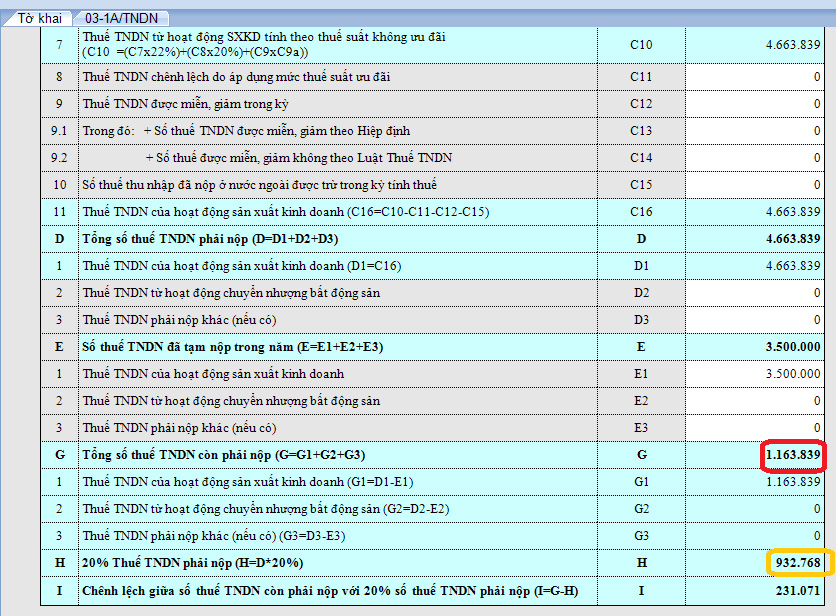

– Số thuế TNDN tạm tính nộp trong năm 2017: 3.500.000

– Số thuế TNDN phải nộp cuối năm 2017

19.819.197 *20% = 3.968. 839

– Trường hợp này: Số thuế TNDN cuối năm quyết toán trên tờ khai thuế nhiều hơn số tiền thuế TNDN tạm tính là :

3.968. 839 – 3.500.000 =1.163.839

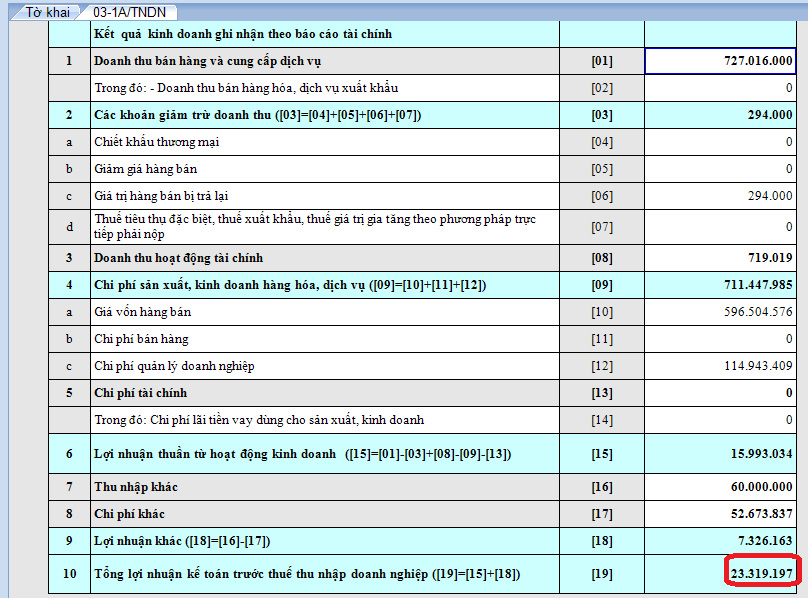

3. Tờ khai quyết toán thuế cuối năm

– Mẫu tờ khải quyết toán thuế TNDN cuối năm số 03-1A/TNDN

Mẫu tờ khải quyết toán thuế TNDN cuối năm số 03/TNDN

.png)